摩根士丹利发布研究报告称,预计长实集团(01113)未来60日将跑输大市杠杆炒股的app,发生机率80%以上,评级“与大市同步”,目标价40港元。继2023财年削减每股派息后,该行认为即将公布中期业绩存在股息下行的风险。该行预计,公司上半年每股盈利和每股派息将分别同比下降19%和10%。

该行认为,因为金沙中国市占率下降和零售租金较疲软,而市场预料公司2024年的物业EBITDA为26亿美元,该行认为将进一步下滑,因为这意味与2024年上半年的收益率相比,需求增长达14%,是同行中最高的。

点击上方汇丰晋信基金订阅

]article_adlist-->距离9月19日美联储议息会议已经不足一个月了(注:美联储议息会议召开时间为美国时间9月18日,约相当于北京时间9月19日凌晨),如果按照目前市场上的普遍预期,美联储于9月降息的概率已经高达100%,即将在时隔5年之后再度开启降息周期。

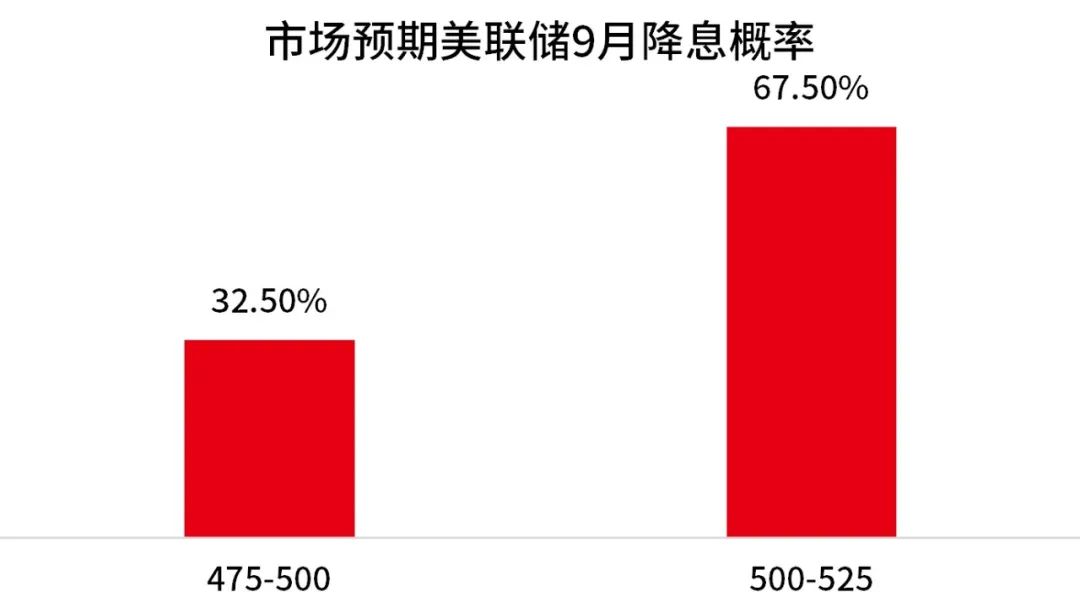

图1:预期显示美联储9月降息的概率为100%,其中降息25BP的概率为67.5%,降息50BP的概率为32.5%

数据来源:CMEGroup.com,截至2024.8.20。当前美国联邦基金目标利率为525-550,因此降到500-525为降息25BP,降到475-500为降息50BP。市场过往表现不代表未来,市场有风险,投资需谨慎。

此次降息周期可能会持续多久,又有哪些资产有望在降息周期中受益?我们不妨从历史数据中探寻一下美联储降息路上的“受益人”。

降息周期会持续多久

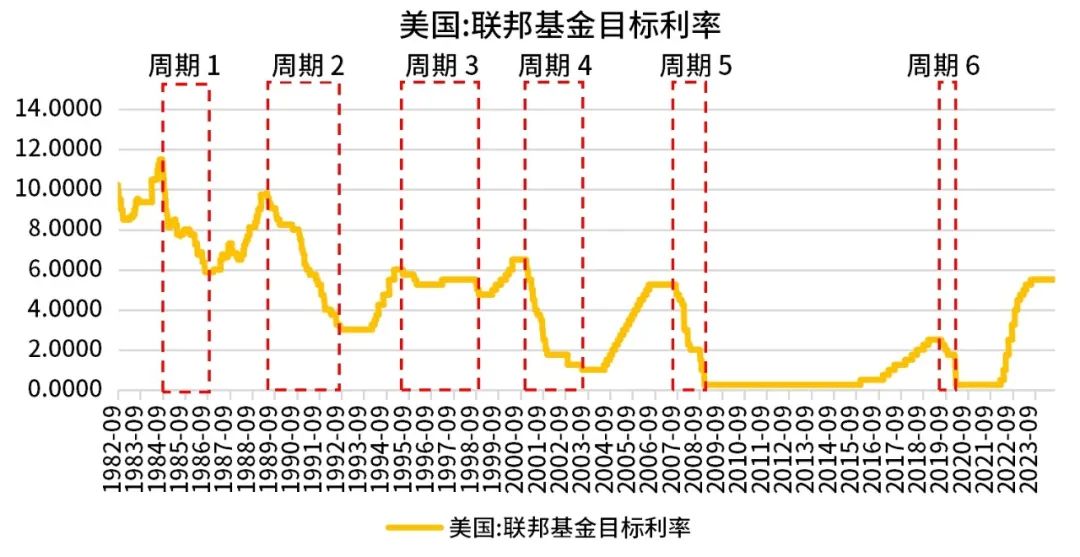

受限于数据来源,价值君仅能获取自1982年9月以来的数据,前后共计6轮完整降息周期,具体如下:

图2:美联储历史降息周期(1982年9月至今)

数据来源:Wind,1982.9.27-2024.8.19。降息周期是指,美国联邦基金利率停止一段升息周期之后首次开始降息至最后一次降息之间的周期。市场过往表现不代表未来,市场有风险,投资需谨慎。

从过去40多年的6次降息周期来看,平均持续时间在2.148年,平均降息幅度为4.406%(441BP)。如果照此推算,本轮降息周期可能会持续至2026年底,美国联邦基金利率最终或许会降至1%-1.25%。当然,从目前的情况来看,美国经济能否成功软着陆,新一届总统的经济政策是否会重新推高通胀水平等等,都有可能影响最终的降息进程。

注:本文件所表达之任何观点只反映制作时之观点,所载任何预测、预计或目标仅供参考,并非任何形式的保证,汇丰晋信基金不就未能达成任何预测、预计或目标承担责任。市场有风险,投资需谨慎。

哪些资产有望在降息周期中受益

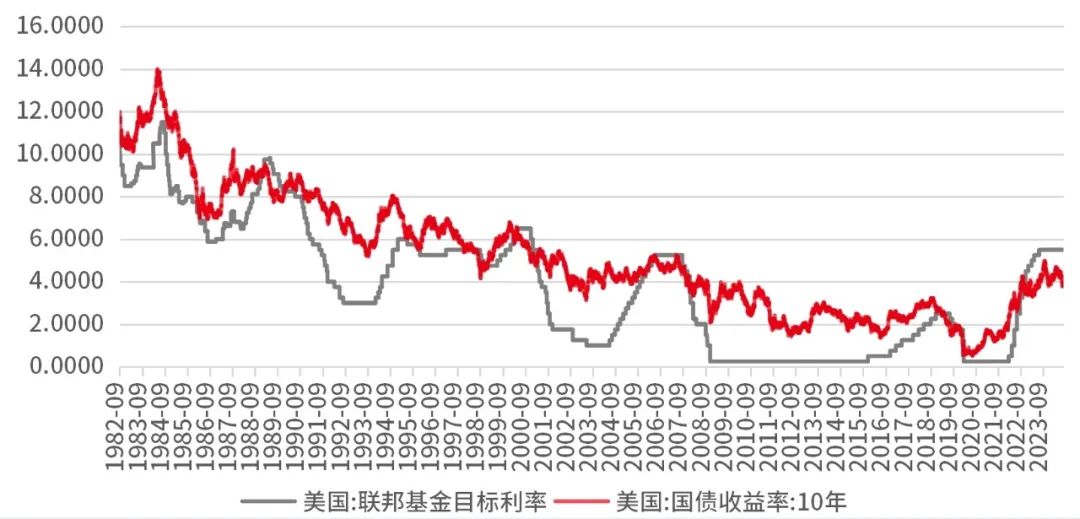

首先需要明确,联邦基金目标利率的降息周期与市场实际利率的下行周期并不是完全对等的。如果我们以美国10年期国债收益率作为市场利率的代表,则可以发现,美国国债收益率波动与联邦基金目标利率存在一定错位,通常都会先于联邦基金目标利率开始反应,这在一定程度上体现了市场预期的领先性。

图3:美国联邦基金目标利率与美国10年期国债收益率走势对比

数据来源:Wind,1982.9.27-2024.8.19。市场过往表现不代表未来,市场有风险,投资需谨慎。

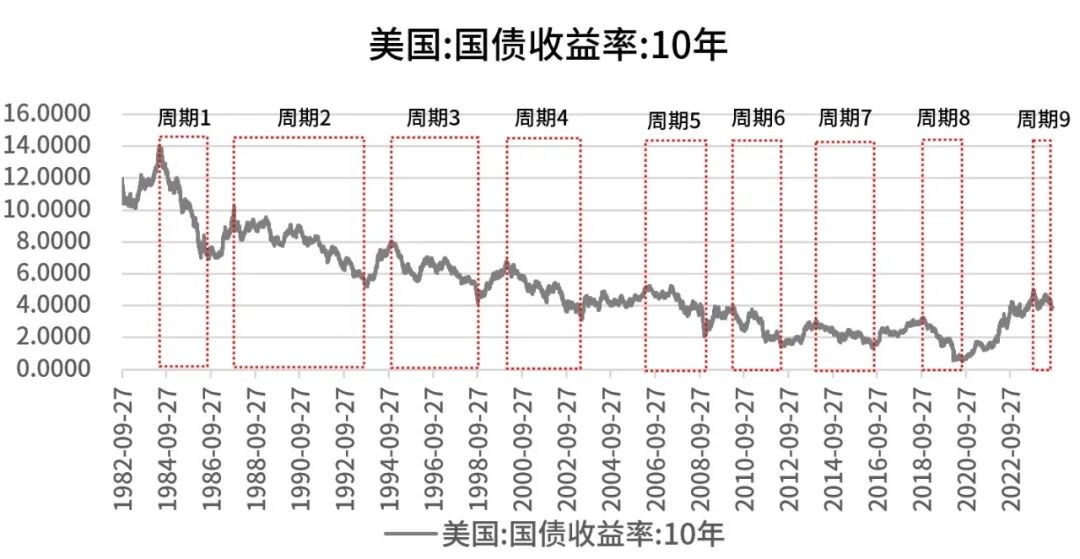

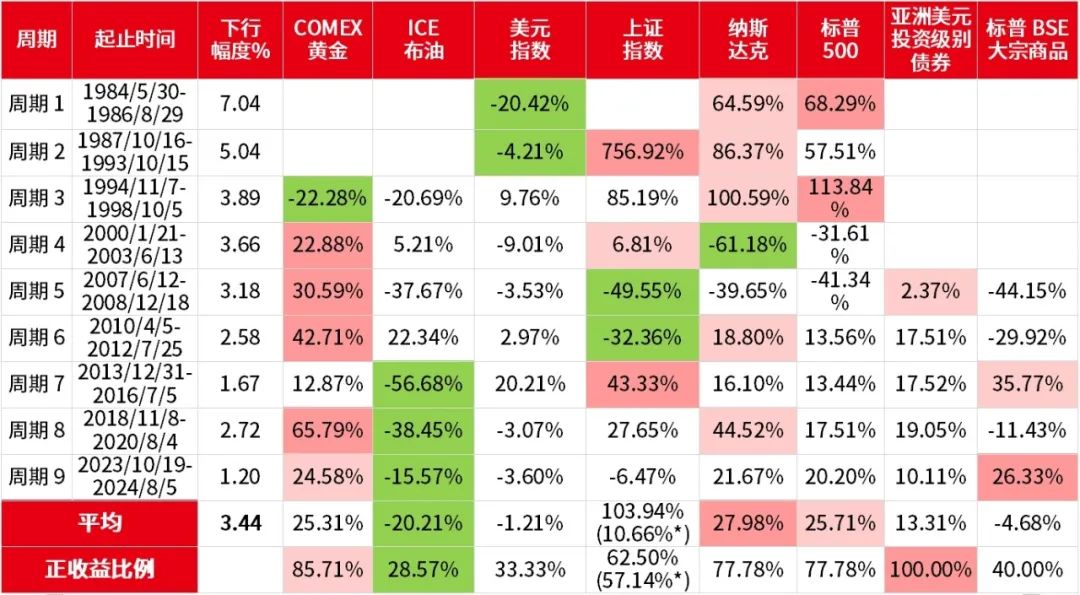

数据来源:Wind,1982.9.27-2024.8.19。市场过往表现不代表未来,市场有风险,投资需谨慎。那么在美国10年期国债收益率下行周期中,各类资产又表现如何?

(点击查看大图)]article_adlist-->

(点击查看大图)]article_adlist-->

数据来源:Wind,1982.9.27-2024.8.19,部分利率下行周期无数据。

*注:上证综指于1990.12.19-1993.10.15日期间上涨756.92%,其表现显著异于其他历史时期,如剔除该时期表现,上证综指在历次美国国债收益率下行周期中的平均回报为10.66%,正收益比例为57.14%。市场过往表现不代表未来,市场有风险,投资需谨慎。

可以看到,综合表现比较好的资产有以下几类:

亚洲美元债:

在最近的5次收益率下行周期中全部取得了正收益,平均回报为13.31%;

黄金:

在最近的7次利率下行周期中,有6次取得正收益,正收益比例85.71%,近7次利率下行周期中的平均回报为25.31%;

权益资产:

在最近9次利率下行周期中,纳斯达克指数和标普500指数大都有不错表现,正收益比例均为77.78%,平均收益率都在26%左右。此外,A股在历次利率下行周期中也表现不俗,即使剔除上证综指开市初期的“暴涨”阶段,依然有57%的正收益比例和10.66%的平均回报。

相对而言,过往表现比较差的资产主要有:

● 原油:

在最近的7次收益率下行周期中仅2次取得了正收益,正收益比例28.57%,平均收益率为-20.21%。

背后的原因不难理解,美联储降息周期/国债利率下行周期通常也是美国经济的下行周期,而美国经济下行往往又会拖累全球经济,最终导致石油需求下降,油价走低。

● 大宗商品:

在最近5次收益率下行周期中,正收益比例为40%,平均收益率为-4.68%。大宗商品背后的原因与原油类似,但由于大宗商品还包括了各类农产品等,因此其供给波动性更加不可控,与美国降息周期的关联性也较原油等工业商品更弱。

● 美元:

在最近9次收益率下行周期中,美元仅3次升值,比例为33.33%,平均收益率-1.21%。美元走弱的原因也比较容易理解,美国国债代表了美国的无风险利率,无风险利率下行往往意味着美元资产吸引力减弱,相应的美元汇率往往也会走低。

总结

总体来看,在过往5-9次降息周期中,亚洲美元债、黄金、权益资产相对取得了较高的正收益比例和相对不错的平均回报。相反,原油、大宗商品、美元相对而言表现较弱。

但需要注意的是,各类资产价格走势背后,除了美国降息的因素以外,往往还受全球经济变化、供需格局变化、气候变化、地缘政治等多重因素影响,还需要投资者朋友们结合各种因素综合分析。例如,2013年12月到2016年7月之间的利率下行周期中,黄金上涨12.87%的同时,美元指数也罕见地上涨了超20%,其背后原因主要有两个。首先是全球尚未从2008年的金融危机中复苏,经济仍较弱,而美国则表现出了较强韧性,GDP增速已经重回2%以上。美国相对于全球大多数经济体更为强势的经济表现带来了较为强势的美元。同时更为关键的是,2010年爆发的欧债危机也导致美元和黄金同时成为全球资金的避险资产,上述时间段内欧元兑美元汇率就下跌了17.78%,罕见地推动美元和黄金同时出现较大幅度的上涨。(数据来源:Wind,2013.12.1-2016.7.31。市场过往表现不代表未来,市场有风险,投资需谨慎。)

设为星标🌟 从此不走散

风险提示(上下滑动查看全部)

本文件作为本公司旗下基金的客户服务事项之一,不属于基金的法定公开披露信息或基金宣传推介材料。

本文件所提供之任何信息仅供阅读者参考,既不构成未来本公司管理之基金进行投资决策之必然依据,亦不构成对阅读者或投资者的任何实质性投资建议或承诺。本公司并不保证本文件所载文字及数据的准确性及完整性,也不对因此导致的任何第三方投资后果承担法律责任。

基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件,了解基金的风险收益特征,并根据自身的风险承受能力选择适合自己的基金产品。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其它基金的业绩并不构成新基金业绩表现的保证。

本公司提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。敬请投资人在购买基金前认真考虑、谨慎决策。

本文件的著作权归汇丰晋信所有,任何机构或个人未经本公司书面许可,不得以任何形式或者许可他人以任何形式对本文件进行复制、发表、引用、刊登和修改。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP